Nachhaltige ETFs sind oft preiswerter

Gute Nachrichten für Investoren mit Interesse an nachhaltigen Anlagen: „Grüne“ ETFs sind in Europa oft sogar kostengünstiger als ihre nicht nachhaltigen Pendants. Das zeigt ...

jetzt eine Untersuchung des Datenanbieters Refinitiv. Dessen Auswertung des europäischen ETF-Markts ergab, dass die Gesamtkostenquote (TER) von ETFs, die nach Artikel 8 oder Artikel 9 der Offenlegungsverordnung eingestuft sind, meist niedriger ist als die Kostenquote nicht nachhaltiger ETFs. Nur im Bereich weltweit investierender Aktien-ETFs seien ETFs mit einer Klassifizierung nach Artikel 9, also dunkelgrüne Fonds, meist teurer als nicht nachhaltige Varianten. Bei Anleihen-ETFs waren die Ergebnisse gemischter: Staatsanleihen-ETFs mit Nachhaltigkeits-Filter sind oft günstiger. Nachhaltige ETFs mit Unternehmensanleihen kosten dagegen häufig etwas mehr.

iShares dominiert weiter den ETF-Markt

Blackrock bleibt mit seiner ETF-Marke iShares der mit Abstand größte ETF-Anbieter der Welt, wie eine Auswertung der EFT-Marktanalysten von Crossflow zeigt. Im europäischen ETF-Geschäft erreichte iShares 2022 einen Marktanteil von 48 Prozent und konnte

seinen Vorsprung damit sogar noch ausbauen. Im vergangenen Jahr verzeichnete iShares satte 58 Prozent aller Kapitalzuflüsse. Von den zehn ETFs mit den höchsten Zuflüssen stammten 2022 acht von iShares. Insgesamt verwaltet der US-Gigant damit ETF-Vermögen als die nächsten sechs größten ETF-Anbieter zusammen.

Die Crossflow-Analyse ergab allerdings auch, dass iShares 2022 trotz der Zuflüsse von insgesamt über 44 Milliarden Euro rund fünf Prozent an Assets gegenüber dem Vorjahr verlor, da Kursverluste nicht vollständig durch neues Geld ausgeglichen wurden.

Zweitgrößter ETF-Anbieter in Europa ist die französische Amundi, die allerdings im vergangenen Jahr rund zehn Prozent an Anlagevolumen einbüßen musste, vor allem als Folge der starken Kursrückgänge bei Aktien und Anleihen.

Zu den Verlierern zählten auch die DWS mit ihren Xtrackers-ETFS (–15 Prozent) und die UBS (–13 Prozent). Ein starkes Wachstum von 17 Prozent verzeichnete dagegen nach der Berechnung von Crossflow die französische BNP Paribas. Insgesamt ist der Marktanteil der ETF- Palette von BNP Paribas Easy aber noch relativ gering.

Rekordjahr für ETFs

2022 war ein Rekordjahr für ETFs. An Xetra, der Handelsplattform der Deutschen Börse, stiegen sowohl die Handelsumsätze als auch die Zahl der notierten ETFs auf neue Höchstmarken. Im vergangenen Jahr kamen zudem

so viel neue ETFs an die Börse wie nie zuvor. Nach Angaben der Börse wurden 2022 480 neue ETFs gelistet. Am Jahresende notierten damit insgesamt 2002 ETFs an Xetra. Der ETF-Handelsumsatz auf Xetra wuchs damit 2022 um 14 Prozent auf die Rekordmarke von 232,8 Milliarden Euro.

ESG-ETFs im Aufwind

Unter den Neuzugängen dominierten ESG-ETFs. „ETFs mit Nachhaltigkeitsansätzen zählten zu den besonderen Wachstumstreibern, wie schon in den vergangenen Jahren “, berichtet Stephan Kraus, Leiter des ETF-Segments der Deutschen Börse. ESG-ETFs machten 2022 mit 198 Produkten oder 41 Prozent den größten Teil der Neuzulassungen im ETF-Segment der Deutschen Börse aus. Auch beim Handelsumsatz spielten die ESG-ETFs mit einem Zuwachs von elf Prozent vorn mit.

Zum Jahresende waren übrigens schon 733 ETFs mit Nachhaltigkeitsfokus auf Xetra handelbar. Jeder dritte auf Xetra gehandelte ETF verfolgt damit inzwischen einen nachhaltigen Ansatz. Das von ESG-ETFs verwaltete Vermögen lag Ende Dezember 2022 bei 236 Milliarden Euro und damit um 18 Prozent über dem entsprechenden Vorjahresniveau.

Hohe Umsätze bei Rohstoff-ETFs

Außergewöhnlich hohe Umsätze gab es 2022 auch bei Rohstoff-ETFs. Das Wachstum dieser Anlageklasse lag mit 48 Prozent deutlich über den entsprechenden Wachstumsraten von Aktien-ETFs (+15 Prozent) und Renten-ETFs (+5 Prozent). Aktien-ETFs waren mit einem Umsatzvolumen von 196 Milliarden Euro aber weiterhin die mit Abstand bedeutendste Klasse, vor Renten (32,6 Milliarden Euro) und Rohstoffen (2,9 Milliarden Euro).

ETFs werden immer preiswerter

Seit Ende Dezember notieren 2000 ETFs an Xetra – eine tolle Entwicklung. Besonders gut: Es werden nicht nur stetig mehr ETFs, sondern die Indexfonds werden auch immer preiswerter. Deutlich mehr als

200 Xetra-ETFs haben inzwischen eine Kostenquote (TER) von 0,10 Prozent oder noch weniger. Dieser Preisvorteil kommt bei Geldanlegerinnen und Geldanlegern an: Die günstigen ETFs verwalten inzwischen fast 30 Prozent des gesamten Vermögens aller Xetra-ETFs.

Bitte weiter so.

Nachhaltige ETFs bleiben gefragt

In Europa gehören ETFs mit nachhaltiger Anlagestrategie weiterhin zu den gefragtesten Fonds. Sowohl auf der Aktien- als auch auf der Rentenseite fließt auch in diesem schwierigen Börsenjahr ordentlich Geld in ESG- ETFs.

In den ersten zehn Monaten konnten europäische ESG-ETFs knapp 35 Milliarden Euro an Netto-Mittelzuflüssen verbuchen . Allein die an Xetra, der Handelsplattform der Deutschen Börse, notierten ESG-ETFs kommen damit inzwischen auf deutlich mehr als 200 Milliarden Euro verwaltetes Vermögen. Die größten an Xetra gehandelten ESG-ETFs verwalten jetzt zwischen sechs und acht Milliarden Euro – jeweils. Der größte ESG-ETF, der iShares- MSCI-USA-SRI-ETF, ist inzwischen sogar der zehntgrößte an Xetra notierte ETF

Aktive Fonds überzeugen oft nicht

Erfahrene Fondsmanager reagieren in schwierigen Börsenzeiten geschickt auf veränderte Bedingungen und können so gegenüber ETFs punkten. Dieses Argument hat man schon öfters gehört. Aber ist das wirklich so? Das aktuelle Aktiv-/Passiv- Barometer der Rating-Agentur Morningstar findet dafür keine Anhaltspunkte.

Nur 35 Prozent der aktiven Fonds schnitten im untersuchten Zeitraum von Juni 2021 bis Juni 2022 besser ab als vergleichbare ETFs. Die Experten von Morningstar untersuchten die Entwicklung von 30.000 europäischen Fonds, die insgesamt sieben Billionen Euro an Vermögenswerten umfassen und damit fast drei Viertel des gesamten europäischen Fondsmarkts repräsentieren. Auch bemerkenswert: Anleihenfonds-Manager schnitten nur geringfügig besser ab als Aktienmanager.

Circular-Economy-ETF setzt auf Kreislaufwirtschaft

Die ETF-Gesellschaften reagieren auf den Wunsch vieler Investoren nach ESG-Strategien mit immer klarer ausgerichteten Fonds. Die US-Gesellschaft VanEck hat nun einen neuen Impact-ETF aufgelegt, der gezielt in Unternehmen aus der Recyclingbranche investiert. I

Zum Schutz der Umwelt ist Wiederverwertung von Produkten und Materialen so wertvoll wie selten zuvor. Denn Einwegprodukte beanspruchen schließlich unnötig die Ressourcen unseres Planeten. Der neue VanEck-Circular-Economy-ETF sucht nach Unternehmen, die einen Beitrag zur Kreislaufwirtschaft leisten, indem sie wiederverwendbare Materialien herstellen, Wasser reinigen und aufbereiten oder Energie aus Abfällen und Biokraftstoffen gewinnen.

Ausgeschlossen werden Unternehmen, die gegen ethische Normen verstoßen oder zu große Anteile ihres Umsatzes aus umstrittenen Geschäften wie der Tabakwaren- oder Waffenproduktion erzielen. Die Gesamtkostenquote (TER) des neuen VanEck-Circular-Economy-ETF liegt bei 0,4 Prozent.

Aktive ETFs mit quantitativer Strategie

Invesco bringt zwei neue Indexfonds mit aktivem Investmentansatz: den Invesco Quantitative Strategies Global Equity Low Volatility Low Carbon ETF und den Invesco EUR Corporate Bond ESG Multi-Factor ETF (ECMA). Beide ETFs verfolgen eine quantitative Strategie.

Dem Invesco Quantitative Strategies Global Equity Low Volatility Low Carbon ETF dient als Basis der MSCI World Index, wobei aus jeder Branche die Titel mit den höchsten ESG-Bewertungen ausgewählt werden. Ein Portfoliomanager selektiert aus den verbleibenden Aktien dann aktiv Titel heraus, die die geringste Volatilität versprechen.

Der Invesco EUR Corporate Bond ESG Multi-Factor ETF (ECMA) setzt dagegen auf eine globale Auswahl an Unternehmensanleihen die über ein Investment Grade Rating verfügen. Nach einem ESG-Screening werden die verbleibenden Wertpapiere anhand der Faktoren Value, Low Volatility und Carry ausgesiebt. Auf Basis der drei Faktoren werden individuelle Portfolios gebildet, die dann so zusammengeführt werden, dass der Risikobeitrag aller drei Faktoren gleich ist. So sollen Faktorungleichgewichte durch Anwendung der ESG-Kriterien reduziert werden.

Nervenstärke zahlt sich aus

Bei Aktien-Investments gehören Volatilität und regelmäßige Kursrückgänge zum System. Doch wer die Schwankungen aushält, wird dafür reich belohnt. Brian Wesbury, Chef-Volkswirt beim US-ETF-Anbieter First Trust, belegt diese Erkenntnis mit einigen aussagekräftigen Fakten.

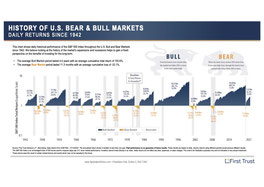

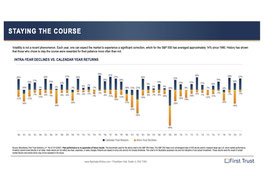

"Anleger möchten Kursverluste an den Aktienmärkten um jeden Preis vermeiden, aber Rückschläge sind ein unvermeidlicher Bestandteil der Investitionstätigkeit", erklärt Wesbury. Seit 1942 sei es am US-Aktienmarkt, gemessen am S&P-500-Index, 13 mal zu Kurseinbrüchen von mehr als 20 Prozent gekommen (s. Grafik rechts). Im Schnitt dauerte solch ein Kursrückgang etwas mehr als elf Monate und bescherte Aktienanlegern einen Kursverlust von 32 Prozent. So schmerzhaft diese Verluste auch gewesen sein mögen: Angesichts der vorausgegangenen Kursgewinne, war diese Verluste halb so schlimm. Nach Wesbury´s Berechnungen stieg nämlich der US-Aktienindex S&P-500 in einem durchschnittlichen Bullen-Markt um 156 Prozent und dauerte 4,4 Jahre.

Doch nicht nur die großen Bären-Märkte, also Kursrückgänge von mehr als 20 Prozent, zerrten in den vergangenen Jahrzehnten immer wieder an den Nerven der Aktien-Anleger. Auch unterjährige Kursrückgänge mussten verdaut werden. "Volatilität ist kein neues Phänomen. Jedes Jahr muss man damit rechnen, dass der Aktienmarkt eine deutliche Korrektur erfährt", erklärt Wesbury. Beim S&P-500-Index kam es seit 1980 im Durchschnitt jedes Jahr zu einem Kursrückgang von etwa 14 Prozent. Doch in der Mehrzahl der Jahre, konnten Aktionäre am Jahresende dennoch einen Gewinn verbuchen (s. Grafik). "Die Geschichte hat gezeigt, dass diejenigen, die den Kurs beibehalten haben, für ihre Geduld meistens belohnt wurden", resümiert der First-Trust-Stratege.

Seit 1942 kam es am US-Aktienmarkt durchschnittlich dreimal pro Jahr zu einem Kursrückgang zwischen fünf und zehn Prozent, berechnete Wesbury anhand der Entwicklung des S&P-500-Index und des Dow-Jones-Industrial-Average (s. Tabelle rechts). Solche Rückschläge währten im Schnitt 40 Tage. Tröstlich: Kurseinbrüche zwischen 15 und 20 Prozent treten im Mittel nur alle 3,25 Jahre auf, dauern dann allerdings durchshnittlich 240 Tage.

Tröstlich: Verluste von mehr als 20 Prozent gab es sogar nur alle sechs Jahre.

ETFs werden immer preiswerter

Zum Jahresende 2021 überstieg das investierte Vermögen der an Xetra notierten ETFs erstmals die magische Marke von einer Billion Euro. Das war ein Zuwachs von 39 Prozent gegenüber dem Vorjahr. Auch die Handelsumsätze nahmen 2021 weiter zu.

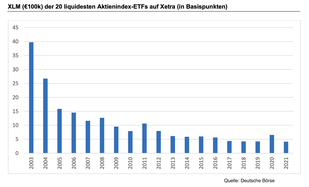

Anleger profitieren durch sinkende Kosten. Vor allem bei den großen ETFs sanken 2021 erneut die impliziten Handelskosten, weil die Spannen zwischen den An- und Verkaufskursen der Market Maker immer enger werden. Am Xetra-Liquiditätsmaß XLM läßt sich diese Spread-Einengung gut ablesen. Das XLM mißt die Market-Impact-Kosten einer ETF-Order, also die Kosten in Basispunkten, die bei einem gleichzeitigen Kauf- und Verkauf eines ETFs an der Handelsplattform Xetra der anfallen würden.

Bei den 20 größten Aktien-ETFs betrug das XLM für eine Order im Volumen von 100.000 Euro im Jahresschnitt 2021 nur 4,1 Basispunkte. Eine 100.000 Euro-Order hatte also Impact-Kosten von nur 4,10 Euro. Vor zehn Jahren waren diese Kosten mehr als doppelt so hoch. Die laufenden Kosten (TER) der 20 größten Aktien-ETFs betragen inzwischen im Schnitt nur noch 0,16 Prozent pro Jahr. Mit durchschnittlich 0,31 Prozent lagen die laufenden Kosten der größten Aktien-ETFs noch vor fünf Jahren etwa doppelt so hoch wie heute.

Xetra: ETFs sind so beliebt wie nie zuvor

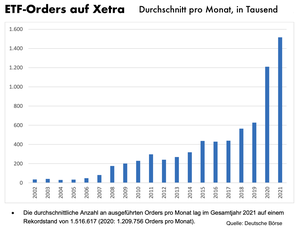

Auch für die Deutsche Börse war 2021 ein außergewöhnliches ETF-Jahr. 2021 waren ETFs so gefragt wie nie zuvor. Das im ETF-Segment der Deutschen Börse investierte Vermögen überschritt Ende Dezember erstmals die Rekordmarke von einer Billion Euro und stieg damit um beeindruckende 39 Prozent.

Das durchschnittliche monatliche Orderbuchvolumen erreichte 2021 ebenfalls einen neuen Rekordwert von 17 Milliarden Euro. Im Schnitt wurden pro Monat 1,5 Millionen Orders ausgeführt, 25 Prozent mehr als im Vorjahr. Insgeamt erreichte der ETF-Handel an Xetra 2021 ein Volumen von 205 Milliarden Euro. Damit bleibt Xetra der führende ETF-Handelsplatz in Europa, mit einem Marktanteil von mehr als 30 Prozent. Anfang 2022 notierten fast 1800 ETFs an Xetra. Im Jahr 2021 wurden 208 neue ETFs gelistet und 69 ETFs delistet

Spannende neue Themen-ETFs

Seit Gründung 2008 steht Global X vor allem für eins: Thematisches Investieren. Und das funktioniert nach Ansicht des in New York City beheimateten ETF-Anbieters am besten in einem zweistufigen Prozess. Aus einer Top Down-Perspektive sucht das Unternehmen zunächst nach starken, disruptiven Trends, die die Weltwirtschaft auf Jahrzehnte hinaus prägen, um dann aus einer Bottom Up-Sicht jene Sektoren zu identifizieren, die von diesen Trends profitieren.

In den Vereinigten Staaten bietet Global X inzwischen über 90 ETFs mit insgesamt rund 43 Milliarden Dollar verwaltetem Vermögen. Ende 2020 starteten die Amerikaner mit UCITS-Fonds in Europa, ganz vorsichtig zunächst mit lediglich zwei trendigen Themen-ETFs: Video Games & Esports sowie Telemedicine & Digital Health.

In diesem Winter legte Global X dann mutig nach und listete 16 weitere Themen-ETFs an Xetra und anderen europäischen Börsen. Global X ETFs gehört zur Mirae Asset Financial Group, einem koreanischen Vermögensverwalter, der mehr als 12000 Mitarbeiter in 15 Ländern beschäftigt und mehr als 650 Milliarden Dollar Vermögen verwaltet.

Mehr zu Global X und ein Interview mit Morgane Delledonne, Director of Research Europe bei Global X in London, gibt es im neuen ETF Magazin 1-2022, das ab dem 26. Februar hier zum Download bereit steht.

Bitcoin-ETF: Kein Schnäppchen

An der US-Börse wurden im Oktober die ersten Bitcoin-ETFs notiert: der ProShares-Bitcoin-Strategy-ETF und der Valkyrie-Bitcoin-Strategy-ETF. Die Nachfrage war riesig, doch die neuen Bitcoin-ETFs sind für Anleger kein uneingeschränkt gutes Geschäft.

Die neuen Bitcoin-ETFs stießen auf starke Nachfrage, denn in den Vereinigten Staaten standen bislang als indirekte Zugangsmöglichkeit nur die CME-Bitcoin-Futures und teure OTC-gehandelte Vehikel wie der Grayscale Bitcoin Trust zur Verfügung. Der ProShares-Bitcoin-ETF sammelte denn auch bereits in den ersten zwei Tagen eine Milliarde Dollar ein.

Einige Anleger dürften allerdings enttäuscht werden. Beide ETFs basieren nämlich nicht direkt auf dem Kurs des Bitcoin, sondern auf den CME-Bitcoin-Futures. Dadurch könnten künftig immer wieder Rollverluste die Wertentwicklung negativ beeinträchtigen. Solche Verluste können entstehen, weil der ETF regel-mäßig von einem auslaufenden Terminkontrakt in den nächsten wechseln muss.

Häufig liegt der Kurs des neuen Future über dem des auslaufenden Kontrakts. Verschärft wird das Problem, weil die ETF-Anbieter nicht so viele Kontrakte auf den nächsten Monat halten dürfen, wie sie benötigen, und deshalb gezwungen werden, Teile des ETF-Vermögens in noch teurere, entferntere Monate zu investieren. ETFs, die auf dem Bitcoin-Spot-Kurs basieren, will die US-Börsenaufsicht bislang nicht zulassen.

Top-Rendite mit Indien-Anleihen

Zehnjährige indische Staatsanleihen rentieren aktuell mit deutlich mehr als sechs Prozent. Legal & General Investment Management (LGIM) hat jetzt den ersten europäischen ETF für indische Staatsanleihen auf den Markt gebracht.

Der neue L & G India INR Government Bond ETF (ISIN: IE00BL6K6H97) investiert ausschließlich in Nullkuponanleihen der indischen Regierung, die in indischen Rupien denominiert sind. Der ETF bietet so Zugang zu „Anleihen mit Investment-Grade-Rating, die eine deutlich höhere Rendite als Staatsanleihen der Industrieländer aufweisen sowie zurzeit ein attraktives Risiko-Ertrags-Profil “, erklärt LGIM. Zudem würden diese Anleihen kaum mit anderen Schuldtiteln aus Schwellen- und Industrieländern korrelieren. Die Gesamtkostenquote des ETF beträgt 0,39 Prozent.

Zukunftsmarkt Solar-Energie im ETF

Der neue Invesco Solar Energy ETF investiert weltweit in Aktien, die vom Durchbruch der Solarenergietechnologie profitieren könnten.

Der ETF (ISIN IE00BM8QRZ79) basiert auf dem MAC Global Solar Energy Index und konzentriert sich auf Unternehmen, die einen Großteil ihres Umsatzes aus der Herstellung von Solarstromanlagen erzielen. Vertreten sind allerdings auch die Lieferanten von Vorprodukten oder Dienstleistungen für Solaranlagenproduzenten, -entwickler und -nutzer. Das Gewicht der Unternehmen im ETF-Portfolio hängt davon ab, wie hoch der Einnahmenanteil aus dem Solargeschäft ist. Reine Solarunternehmen werden am höchsten gewichtet. Die Kosten des ETFs betragen 0,69 Prozent.

Spannende neue ETCs für Kupfer und Nickel

Wer vom Preisanstieg bei den Industriemetallen profitieren will, darf sich über zwei neue ETCs (Exchange Traded Commodities) von Global Palladium Fund (GPF) freuen. GPF hat jetzt die weltweit einzigen physisch besicherten ETCs für Kupfer und Nickel auf Xetra gelistet. Die neuen ETCs folgen den Preisen der beiden Metalle am Kassamarkt.

Kupfer und Nickel faszinieren Anleger bereits seit einigen Monaten mit starken Preisansteigerungen. Die Chancen stehen gut, dass die Rally weiter geht, denn bei beiden Metallen steigt die Nachfrage viel stärker, als das Angebot ausgeweitet werden kann. Hintergrund: Elektroautos brauchen viel mehr Kupfer und Nickel als die Fahrzeuge mit Verbrennungsmotor.

Die beiden neuen ETCs von GPF, einer Tochter der großen Minengesellschaft Norilsk Nickel, folgen den Preisen von Kupfer und Nickel am Kassamarkt. Bislang angebotene ETCs für diese Metalle bilden die Preise am Terminmarkt ab. Die sind zwar nahe an den Spotpreisen, doch die Terminkontrakte laufen immer nur für kurze Zeit. Danach muss der ETC in einen neuen Terminkontrakt wechseln. Bei diesem Wechsel entstehen häufig Rollverluste. Bei den neuen ETCs von GPF für Kupfer und Nickel kann das nicht basieren, denn aufgrund der Orientierung am Spotmarkt ist kein Kontraktwechsel nötig.

GPF sichert das Vermögen der Kupfer- und Nickel-ETCs durch die Hinterlegung der entsprechenden Metallmengen in Lagerhäusern in Rotterdam. Auch das ist eine Neuheit. Andere ETC-Anbieter sichern das Vermögen ihrer Kupfer- und Nickel-ETCs mit Wertpapieren. GPF ist auch der erste ETC-Emittent, der die Blockchain-Technologie einsetzt, um den Anlegern durch die Aufzeichnung der Barreninformationen in der Distributed-Ledger-Technologie mehr Transparenz bei ihren Metall-ETCs zu bieten.

Die neuen ETCs von GPF werden bereits seit einige Wochen auch an den Börsen in London, Zürich und Mailand gehandelt. Market Maker ist Flow Traders.

Mit jährlichen Gesamtkosten von 0,85 % bzw. 0,75 % liegen die neuen GPF-Metall-ETCs im Mittelfeld der bisher in Deutschland verfügbaren ETCs für Kupfer und Nickel.

GPF Physical Copper ETC: XS2314665447

GPF Physical Nickel ETC: XS2314660700

Nachhaltige deutsche Aktien im ETF

Investments in deutsche Aktien, aber mit Nachhaltigkeits-Filter: Das ermöglichen jetzt zwei neue ETFs von iShares und der Credit Suisse. Sie enthalten Aktien aus Dax, MDax und TecDax, die unter ESG-Aspekten hervorstechen

Für Freunde nachhaltiger Anlagemöglichkeiten, die in heimische Unternehmen investieren wollen, hat iShares sein Angebot um einen Dax-ETF mit ESG-Komponente erweitert. Der neue iShares-Dax-ESG- ETF folgt dem Dax-ESG-Target-Index. Die 30 darin enthaltenen Unternehmen werden anhand der ESG-Rating-Informationen des Research-Anbieters Sustainalytics gewichtet. Zudem sind Hersteller von Waffen, Tabak, Kohle und Atomkraft ausgeschlossen. Die Aktien im iShares-Dax-ESG-ETF kommen nicht nur aus dem Dax-30-Index, sondern auch aus MDax und TecDax. Die jährlichen Kosten des iShares-Dax-ESG- ETF betragen 0,12 Prozent.

Mit dem CSIF-Dax-50-ESG-Blue-ETF will auch die Credit Suisse eine nachhaltige Investi- tionsmöglichkeit in deutsche Top-Unternehmen bieten. Der neue CSIF-Dax-50-ESG-Blue-ETF enthält anstatt 30 Titeln die 50 größten und liquidesten deutschen Unternehmen aus Dax, MDax und TecDax, die unter ESG-Aspekten hervorstechen. Hersteller von Waffen, Tabak, Kohle und Kernenergie oder mit Geschäftsbeziehungen zum Militär werden ausgeschlossen. Die Kostenquote des CS-ETF beträgt ebenfalls 0,12 Prozent.

Weltraum und Touristik im ETF

Die Kreativität der Produktentwickler bei HANetf ist beeindruckend. Nach dem Cannabis-ETF und dem Bitcoin-ETC bringt die Londoner ETF-Manufaktur jetzt den Weltraum-ETF und einen weiteren ETF für die Zeit nach Corona. Frei nach dem Motto: Jetzt können wie endlich wieder reisen.

Noch im Juni will HANetf den ersten europäischen ETF auf Fluggesellschaften, Hotels und Kreuzfahrtschiffe an der Londoner Börse listen. Eine Notierung an der Deutschen Börse dürfte folgen. Der neue Airlines, Hotels and Cruise Lines UCITS ETF hat eine stolze Gesamtkostenquote (TER) von 0,69 Prozent und basiert auf einem neuen Index des Frankfurter Anbieters Solactive.

Nach Einschätzung von HANetf stehen die Chancen für die hart getroffenen Unternehmen der Reisebranche gut. Weltweit hätten sich die Ausgaben für Freizeit- und Geschäftsreisen sich im letzten Jahr halbiert. Mit der Einführung von Covid-19-Impfstoffen und der allmählichen Lockerung der Beschränkungen dürften nach HANetf-Schätzung die Ausgaben für Freizeitreisen in diesem Jahr um 45 Prozent steigen.

Ebenfalls für Juni ist das Listing des SPACE ETFs geplant. Der Themen-ETF mit dem lustigen Tickersymbol YODA soll Aktien von Unternehmen aus der Weltraumbranche enthalten, beispielsweise SpaceX, Virgin Galactic und Blue Origin. Die „Space economy“ werde in Zukunft enorme Gelder von Staaten und privaten Investoren auf sich ziehen und Wachstum generieren, erklärt HANetf.

Der Space-ETF wird den S-Network Space Index abbildet. Darin 80 Prozent der im Index-Unternehmen sollen mindestens die Hälfte hrer Umsätze mit Weltraumtätigkeiten erwirtschaften, bei den restlichen 20 Prozent der Indextitel darf der Umsatzanteil auch niedriger sein. Auch dieser ETF wird nicht billig sein. Die laufenden Kosten (TER) betragen nach Angaben von HANetf happige 0,75 Prozent.

Großanleger bauen immer stärker auf ETFs

Schlechte Nachrichten für aktive Fondsmanager: Immer mehr professionelle Investoren vertrauen auf ETFs und schichten ihr Kapital entsprechend um. Zu diesem Ergebnis kam eine Umfrage von TrackInsight unter 373 institutionellen Anlegern in insgesamt 18 Ländern.

57 Prozent der von TrackInsight befragten institutionellen Anleger gaben an, ETFs als Ersatz für aktive Investmentfonds zu verwenden. Im Jahr 2020 lag die ETF-Quote noch bei 39 Prozent. Diese Realität bestätige den Trend der Verlagerung von aktiv Fonds hin zu passiven Indexfonds und ETFs sowie von hohen Kosten zu niedrigen Kosten und von geringer Liquidität zu hoher Handelbarkeit, urteilen die Marktforscher von TrackInsight.

In der Tat spielen die geringeren Kosten bei ETFs für die meisten Befragten (84 Prozent) die größte Rolle bei einem Wechsel zu passiven Indexfonds. Für rund 77 Prozent gab eine leichtere Diversifizierung den Ausschlag und 68 Prozent überzeugte die höhere Liquidität.

Ebenfalls Interessant: Bei der Frage nach den Kennzahlen, die Anleger bei der Unterscheidung zwischen einzelnen ETFs berücksichtigen, gaben 70 Prozent der Umfrageteilnehmer an, dass die Liquidität entweder „extrem“ oder „sehr“ wichtig ist und am Ende das ausschlaggebende Kriterium darstellt.

Die Umfrage ergab außerdem, dass rund 52 Prozent der Anleger planen, ihr Engagement vor allem in thematischen ETFs auszubauen, hier in den Bereichen Technologie und ESG.

Zwei neue ETFs zum Thema Wasserstoff

Wasserstoff, das häufigste Element im Universum zählt auch auf der Suche nach emissionsarmen Energiequellen zu den Favoriten. Darauf setzen zwei neue Themen-ETFs der Anbieter VanEck und Legal & General.

Der VanEck Vectors Hydrogen Economy ETF investiert in einen Index aus mindestens 25 Unternehmen, die mehr als 50 Prozent ihrer Erträge entlang der gesamten Wasserstoff-Wertschöpfungskette erwirtschaften oder entsprechende Pläne vorantreiben. Die laufenden Kosten des von dem amerikanischen ETF-Anbieter VanEck aufgelegten Wasserstoff-ETFs betragen 0,55 Prozent.

Die britische Fondsgesellschaft Legal & General Investment Managers (LGIM) setzt mit dem L&G Hydrogen Economy ETF ebenfalls auf das Wachstumspotential der Wasserstoff-Branche. Der zugrundeliegende Index basiert auf aktivem Research um die gesamte Wasserstoff-Wertschöpfungskette abzudecken, versichert LGIM.

Berücksichtigt werden unter anderem Aktien von Elektrolyseur-Herstellern, Wasserstoffproduzenten, Brennstoffzellenherstellern, sowie von Industrie- und Energieversorgungsunternehmen. Um in den L&G Hydrogen Economy ETF aufgenommen zu werden, müssen die Unternehmen eine Marktkapitalisierung von mindestens 200 Millionen US-Dollar aufweisen. Die Gesamtkostenquote des neuen Wasserstoff-ETF beträgt 0,49 Prozent.